Los afectados del Banco Popular están intentando por todos los medios tener acceso a la documentación utilizada por la Junta Única de Resolución (JUR) y por el Banco Central Europeo (BCE). Sin embargo, al igual que ocurre con los representantes democráticos del pueblo español, se encuentran con todas las trabas posibles puestas, en teoría, en aras de la protección del sistema financiero cuando, en realidad, todo va encaminado a, en primer término, proteger al Banco Santander y, en segundo lugar, a ocultar todos los movimientos que se realizaron durante la operación diabólica que terminó con la ruina para más de un millón y medio de ciudadanos españoles.

Los afectados están solicitando por activa y pasiva toda la documentación o, al menos, aquella documentación donde el BCE exponga los motivos reales por los que declaró «fail or likely to fail» (FOLTF) al Banco Popular, como paso previo al comienzo del procedimiento de resolución que realiza la JUR el pasado día 7 de junio del 2017.

El Banco Central Europeo insiste en que su papel en la provisión de liquidez de emergencia (ELA) y que la declaración de inviabilidad o previsible inviabilidad del Banco Popular es realizada por un deterioro significativo de su posición de liquidez. Por tanto, no se trató de un problema de solvencia. Entonces, ¿por qué la JUR encargó a Deloitte un informe de liquidación?

Por otro lado, el BCE de Luis de Guindos subraya en las respuestas a los afectados el haber decidido publicar la versión no confidencial de la evaluación de inviabilidad o previsible inviabilidad en aras de la transparencia y la rendición de cuentas. Como podemos comprobar el máximo regulador del sistema financiero europeo se está riendo de más de un millón y medio de personas que lo perdieron todo en la noche del 7 de junio de 2.017 mientras en el Banco Santander se congratulaban de haber realizado una gran operación con un coste de un euro. La realidad es que el BCE ni ha presentado transparencia ni mucho menos rendición de cuentas, ya que lo que hace es lo contrario de lo que anuncian. Podría alegar otros motivos, pero la transparencia es el menos indicado y apropiado para poder especificar su procedimiento. Con lo que ha hecho público hasta ahora, el BCE lo único que ha pretendido conseguir es que los europeos hagan un acto de fe en el dogmatismo del BCE, tanto en la institución que realiza dicha declaración, como en el contenido de aquello que realiza.

La función supervisora del BCE se especifica claramente en el Reglamento 806/2014 en su Considerando 13 cuando se afirma que «A fin de restablecer la confianza y la credibilidad del sector bancario, el Banco Central Europeo (BCE) realiza actualmente una evaluación exhaustiva de los balances de todos los bancos supervisados directamente. Dicha evaluación debe garantizar a todos las partes interesadas que los bancos que se adhieran al MUS y, por tanto, que entren dentro del ámbito de aplicación del MUR, son fundamentalmente sólidos y de confianza».

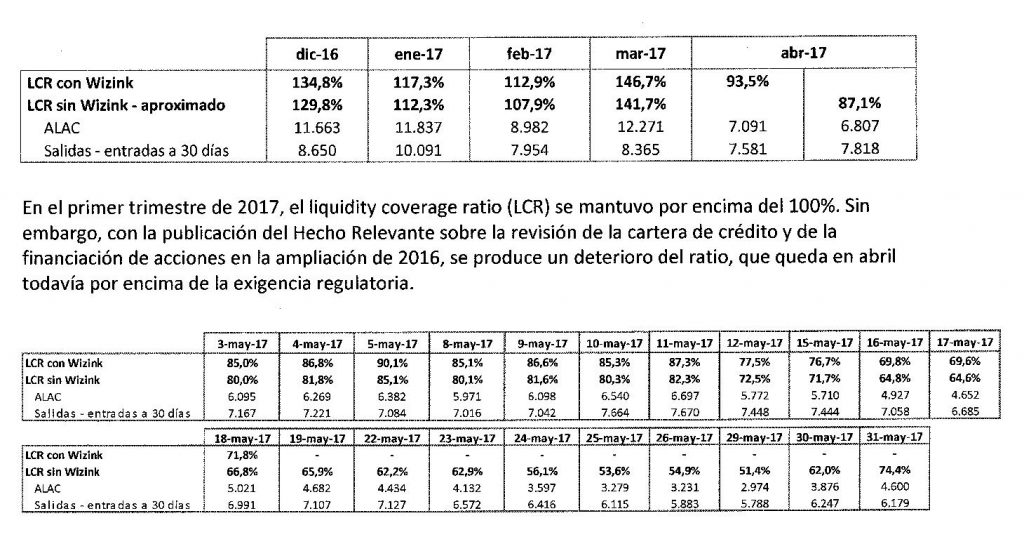

Por tanto, la solidez y la confianza del sistema financiero en Europa la da la supervisión directa del BCE a todos aquellos bancos adheridos al MUS, de una manera específica y controlada. En el caso de la resolución del Banco Popular, fue inducida por una salida masiva de depósitos, especialmente en los seis primeros días de junio del 2.017, ya que el 31 de mayo termino con un LCR del 79,4 % incluyendo Wizink, cuando el requerimiento para el año 2017 era el 80 % de LCR, aportando 2.279 millones de liquidez entre las medidas adoptadas por el Banco Popular.

Según los criterios de Basilea III, se exige corregir en el plazo de un mes todos aquellos desajustes que puedan producirse en los balances de una entidad financiera, y de una manera especial la ratio o coeficiente de LCR, tanto por las posibles soluciones aportados por la misma entidad, como por las que pudiera aportar el BCE. El Popular sí que realizó varias acciones encaminadas a restablecer el coeficiente de liquidez, y en todas esas acciones no hubo por parte del BCE ninguna acción para corregir dicho desajuste, tal como marca Basilea III.

La actuación tanto del BCE como del Banco de España (BdE) fue de monitorización del LCR sin tomar medidas adicionales para restablecer dicho coeficiente o ratio acompañando a las medidas emprendidas por el mismo Banco Popular. Por tanto, se produjo una monitorización de la situación sin interactuar y mostrándose ajeno a la realidad que estaba teniendo la entidad. Esto es una negligencia muy grave porque conlleva una dejación de funciones de la actividad supervisora. ¿Se realizó de manera voluntaria o involuntaria para que se pudiera implementar la declaración de inviabilidad y, de este modo, dejar allanado el camino para que la JUR resolviese al Popular? La JUR, por su parte, ha cometido muchas irregularidades legales a la hora de realizar el procedimiento de resolución y por ello va a ser juzgada por el Tribunal General de la Unión Europea por, al menos, 6 presuntos delitos.

El BCE ha confirmado que no se opuso a que se otorgara más liquidez al Banco Popular, ¿omitió cualquier posible acción por acción o inacción para que el Banco de España otorgara más líneas de liquidez a la entidad? ¿Esa no oposición incluyó algún tipo de orden al BdE para que concediera esos ELA? La falta de transparencia a estas preguntas de tan sencilla respuesta es un modo de reírse de quienes lo perdieron todo con la resolución del banco.

Por tanto, fruto de todos los acontecimientos que transcurrieron y sin disponer de la documentación necesaria para poder demostrar el cómo y el porqué de la declaración FOLTF solo se puede concluir que por parte tanto del BCE como del Banco de españa se negó u omitió el auxilio necesario en liquidez. Esto queda acreditado cuando el Santander, con la supuesta inyección de 13.000 millones de euros el día 7 de junio del 2.017 hace revivir a una entidad que esa misma noche estaba, al parecer, agonizando y devolviendo ese mismo los 3.500 millones de euros recibidos en dos líneas ELA los días 5 y 6 de junio y disponiendo de los restantes 9.500 millones para compromisos de retiradas que tenía el Banco Popular, la liquidez se recuperó.

El Santander adquirió por un euro una entidad que, según el 3º informe de valoración realizado por Deloitte y presentado por la JUR, disponía de un patrimonio neto de 9.389 millones de euros. Por tanto, no era insolvente. Además, Banco Popular era una entidad bancaria que no dejó de pagar jamás sus obligaciones, ni nunca cerró sus puertas, sino que se mantuvo y mantiene en funcionamiento. Si se hubiese tenido que realizar una liquidación habría tenido que ser, según los manuales de contabilidad, por un desfase entre el pasivo y el activo y, NUNCA por un problema de un deterioro significativo de su posición de liquidez.

Por tanto, desde el planteamiento que esgrime el BCE, cualquier asociación de consumidores y usuarios puede realizar o solicitar una salida masiva de depósitos de cualquier entidad bancaria y en el plazo de un mes dicha entidad debería ser resuelta, independientemente de su solvencia. ¿No se ha dejado una puerta abierta para la manipulación y la destrucción del sistema financiero europeo?