Los días 25 y 26 de abril de 2.017 se produjo un cruce de correos, a los que ha tenido acceso Diario16, entre Miguel Escrig, director general financiero contratado por Emilio Saracho, y los responsables de Morgan Stanley en España. Sorprende que se hablara con el competidor directo de JP Morgan, puesto que tanto Escrig como Saracho procedían del banco de inversión americano. Sin embargo, es interesante ver cómo se perpetraron los hechos durante los meses previos a la intervención del Banco Popular.

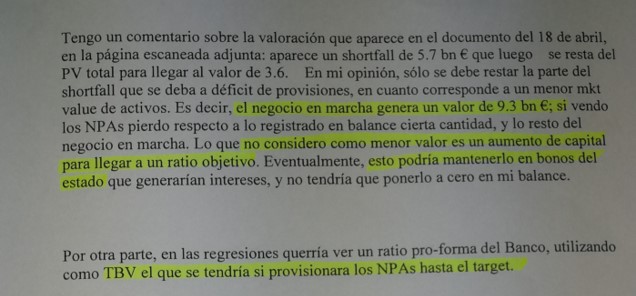

En un correo enviado por Escrig el día 25 de abril a las 17.01, en el que no está de acuerdo con la valoración que se realizó en otro documento del día 18 de abril. Según Escrig, «el negocio en marcha genera 9.300 millones» y no considera como «menor valor es un aumento de capital para llegar a una ratio objetivo. Eventualmente, esto podría mantenerlo en bonos del Estado que generarían intereses y no tendría que ponerlo a cero en mi balance. Por otra parte, en las regresiones querría ver una ratio proforma del banco, utilizando como TBV el que se tendría si provisionara los NPAs hasta el target».

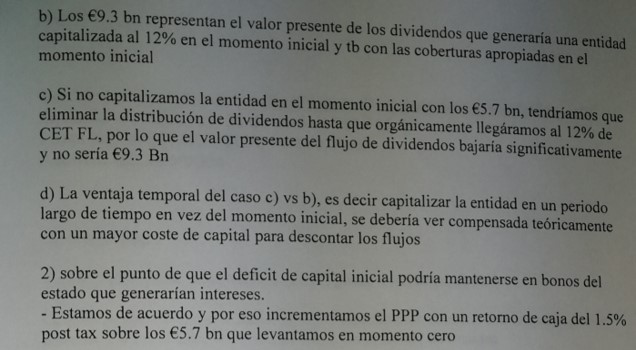

En todo el cruce de correos se debate sobre una ampliación de capital de 5.700 millones de euros, por tanto, en primer lugar, el Popular no valía un euro y, en segundo lugar, había un interés en invertir 5.700 millones, al igual que ocurrió un mes después con las ofertas de 4.000 millones de Barclays y de Deutsche Bank.

En estos correos se pueden destacar aspectos muy importantes para comprobar que el Popular no estaba en la situación de quiebra que 15 días después se filtró a un medio de comunicación y que provocó una importante salida de depósitos. Como hemos visto en el extracto anterior, Escrig no admite la valoración de Morgan Stanley que afirma que el valor del negocio es de 9.300 millones y que hacen falta 5.700 millones para incrementar las coberturas de los activos inmobiliarios, por lo que el valor neto del banco era de 3.600 millones. Esto es rebatido por el director financiero fichado por Saracho con los argumentos anteriores pero sin entrar en otros aspectos que, seguramente, conocía y que no quiso transmitir a Morgan Stanley.

Teniendo en cuenta que la venta de WiZink y de TotalBank iban a generar más de 1.550 millones de euros de capital y una plusvalía de 700 millones, no hacían falta 5.700 millones sino 4.150, por lo que el valor neto del Popular pasaría a 5.150 millones.

Para llegar a los objetivos de cobertura de los que habla Escrig, según el promedio del sector, se hubieran necesitado entre 1.000 y 1.500 millones, no para cumplir con la ley, sino para estar en la media del sector, sin considerar que muchas de las entidades recibieron ayudas públicas para realizar esas provisiones. Por tanto, los 4.200 millones contenían una sobre-provisión de unos 3.000 millones.

En los correos se deja caer que el objetivo de capital fully loaded para la ampliación es del 12% comparándolo con un requerimiento del BCE a partir de 2.019 del 9,25%, es decir, un exceso del 2,75% sobre los mínimos regulatorios que no incluye ni generación de plusvalías, ni operaciones corporativas, ni la generación ordinaria de beneficios. Ese 2,75% supone otros 1.800 millones adicionales sobre el requerimiento regulatorio del banco.

Por tanto, estos correos desvelan que Morgan Stanley admite un valor del negocio del Popular de 9.300 millones a finales de abril y que es necesaria una ampliación de capital de 5.700 millones de euros, por lo que el valor neto era de 3.600 millones.

Escrig sabía que había dos operaciones corporativas al alcance de la mano: WiZink y TotalBank que podrían haber generado 1.550 millones de capital, es decir que, admitiendo los 5.700 millones de ampliación, ya había 1.550 que no hacían falta. Por tanto estaríamos ante una ampliación de 4.150 millones. Por otro lado, la implementación del Proyecto Sunrise, hubiera tenido un efecto muy positivo ya que, rebajando los inmuebles en 6.000 millones de euros según el acuerdo que ya existían con JP Morgan. Por tanto, Sunrise hubiese incrementado las coberturas y reducido más el diferencial del sector.

Además, en los correos se deduce que para llegar a las coberturas del sector, quedando por encima de algunos de sus competidores, en la ampliación propuesta por Morgan Stanley hay una sobre-provisión de 3.000 millones de euros (2.100 si se consideran los impuestos), por lo que la ampliación empieza a bajar radicalmente hasta los 2.050 millones de euros. Adicionalmente, en la ampliación se habían incluido 1.800 millones de colchón sobre los mínimos de 2.019 sin contar con la generación ordinaria de beneficios, ni la extraordinaria de plusvalías.

Morgan Stanley buscaba una operación muy atractiva para el inversor y muy destructiva para el pequeño accionista, dado que cargaba mucho la mano provisiones y excedentes de capital para que los nuevos accionistas —grandes fortunas y grandes fondos— se beneficiasen de la venta de WiZink, de TotalBank y de los activos inmobiliarios a precio de mercado, claramente por encima del precio contable al que se hubieran registrado con las sobre-provisiones, implementando Sunrise y vendiendo el resto de los activos al ritmo que marcara el mercado. Todo ello provocaría una pérdida del valor de las acciones de los pequeños inversores para dar más poder a los nuevos accionistas.

Si Saracho hubiera considerado elevar sus coberturas al promedio del sector no hubiese necesitado capital adicional para cumplir con los mínimos regulatorios. Si se hubiesen necesitado, bajo una aproximación conservadora, 1.500 millones —siempre teniendo en cuenta que no se trata de un requerimiento legal, sino de conveniencia para «mejorar la imagen»— ¿cómo los hubiese podido cubrir el Popular sin ampliar capital? Para afrontar esos 1.500 millones, hubiera podido dedicar los 700 millones de plusvalías de WiZink y TotalBank, por lo que quedarían pendientes 800 millones. Para ello, la generación ordinaria de beneficios hubiera sido más que suficiente para absorberlo. Estos beneficios ordinarios estaban estimados entre 1.000 y 1.300 millones, por lo que quedaría un margen de beneficio de entre 200 y 500 millones. Por otro lado, los 1.550 millones de capital obtenidos de la venta de WiZink y TotalBank llevarían el capital para cumplir a partir del 1 de enero de 2.019, sin incluir los beneficios esperados, al 10,25% este mismo año que se compararía con un requerimiento del 9,25%. Todo ello sin considerar los beneficios de 2.017 y 2.018.

Todo lo anterior demuestra que, si Saracho hubiera gestionado adecuadamente el Popular, no habría habido intervención y no se hubiese arruinado a más de 305.000 familias. Sin embargo, Saracho vino a lo que vino y se sabía arropado tanto por el Santander como por el mercado o por los reguladores españoles dependientes del ministerio de Economía. El Popular tenía recursos y opciones suficientes para poder haber resuelto por sí mismo la situación en la que estaba. No le dejaron porque lo prioritario era rescatar al Banco Santander.